Einführung

Das Schreiben von Rechnungen ist ein essenzieller Bestandteil des Geschäftslebens, unabhängig davon, ob du selbstständig, Kleinunternehmer, Freiberufler oder gelegentlich als Privatperson tätig bist. Dabei stellt sich häufig die Frage, ob und wann eine Steuernummer auf der Rechnung erforderlich ist. Dieser Leitfaden soll dir einen umfassenden Überblick über die gesetzlichen Anforderungen und praktischen Hinweise geben, um Rechnungen ohne Steuernummer korrekt und rechtskonform zu erstellen.

Muss die Steuernummer auf die Rechnung?

In Deutschland besteht grundsätzlich die Pflicht, auf jeder Rechnung die Steuernummer oder die Umsatzsteuer-Identifikationsnummer (USt-IdNr.) anzugeben. Dies ist Teil der Vorgaben der Abgabenordnung (§ 14 UStG) und dient der Nachvollziehbarkeit und der ordnungsgemäßen Besteuerung von Umsätzen. Allerdings gibt es spezifische Ausnahmen und Sonderregelungen, die insbesondere für Kleinunternehmer und Privatpersonen relevant sind.

Kleinunternehmer und die Steuernummer

Was ist ein Kleinunternehmer?

Ein Kleinunternehmer im Sinne des § 19 UStG (Umsatzsteuergesetz) ist eine Person oder ein Unternehmen, dessen Jahresumsatz bestimmte Grenzen nicht überschreitet. Diese Grenze liegt aktuell bei 22.000 Euro im vorangegangenen Kalenderjahr und voraussichtlich nicht mehr als 50.000 Euro im laufenden Jahr. Kleinunternehmer profitieren von einer vereinfachten steuerlichen Handhabung, da sie keine Umsatzsteuer auf ihren Rechnungen ausweisen und abführen müssen.

Rechnungen ohne Steuernummer für Kleinunternehmer

Als Kleinunternehmer bist du nicht verpflichtet, eine Steuernummer auf deinen Rechnungen anzugeben. Stattdessen reicht ein Hinweis auf die Anwendung der Kleinunternehmerregelung nach § 19 UStG aus. Dies ist besonders vorteilhaft für Gründer und kleine Unternehmen, die sich auf ihr Kerngeschäft konzentrieren und den Verwaltungsaufwand minimieren möchten.

Beispieltext:

„Gemäß § 19 UStG wird keine Umsatzsteuer berechnet.“

Rechnungen ohne Steuernummer für Kleinunternehmer

Als Kleinunternehmer bist du nicht verpflichtet, eine Steuernummer auf deinen Rechnungen anzugeben. Stattdessen reicht ein Hinweis auf die Anwendung der Kleinunternehmerregelung nach § 19 UStG aus. Dies ist besonders vorteilhaft für Gründer und kleine Unternehmen, die sich auf ihr Kerngeschäft konzentrieren und den Verwaltungsaufwand minimieren möchten.

Mehr zum Thema Rechnung schreiben ohne Steuernummern erfährst du hier.

Vorteile der Kleinunternehmerregelung

| Vorteile | Beschreibung |

| Weniger Verwaltungsaufwand | Keine monatlichen oder quartalsweisen Umsatzsteuervoranmeldungen notwendig |

| Einfachere Rechnungsstellung | Keine Notwendigkeit zur Angabe und Berechnung der Umsatzsteuer |

| Kostenvorteil | Kleinunternehmer müssen keine Umsatzsteuer an das Finanzamt abführen |

| Liquiditätsvorteil | Mehr Liquidität durch das Wegfallen der Umsatzsteuerabführung |

Nachteile der Kleinunternehmerregelung

| Nachteile | Beschreibung |

| Keine Vorsteuerabzugsberechtigung | Kleinunternehmer können keine Vorsteuer aus Eingangsrechnungen geltend machen |

| Eingeschränkte Wettbewerbsfähigkeit | In bestimmten Branchen könnte der fehlende Umsatzsteuerausweis als Nachteil empfunden werden |

| Umsatzgrenze | Begrenzung des Jahresumsatzes auf 22.000 Euro im Vorjahr |

| Image | Manchmal wird die Kleinunternehmerregelung als Zeichen eines kleinen, weniger professionellen Unternehmens wahrgenommen |

Privatrechnungen ohne Steuernummer

Wann ist eine Privatrechnung ohne Steuernummer möglich?

Privatpersonen, die gelegentlich Dienstleistungen erbringen oder Produkte verkaufen, müssen keine Steuernummer auf ihren Rechnungen angeben. Dies gilt insbesondere, wenn die Tätigkeit nicht regelmäßig und nicht mit Gewinnerzielungsabsicht erfolgt. Typische Beispiele sind der Verkauf von gebrauchten Gegenständen oder gelegentliche Nachhilfeleistungen.

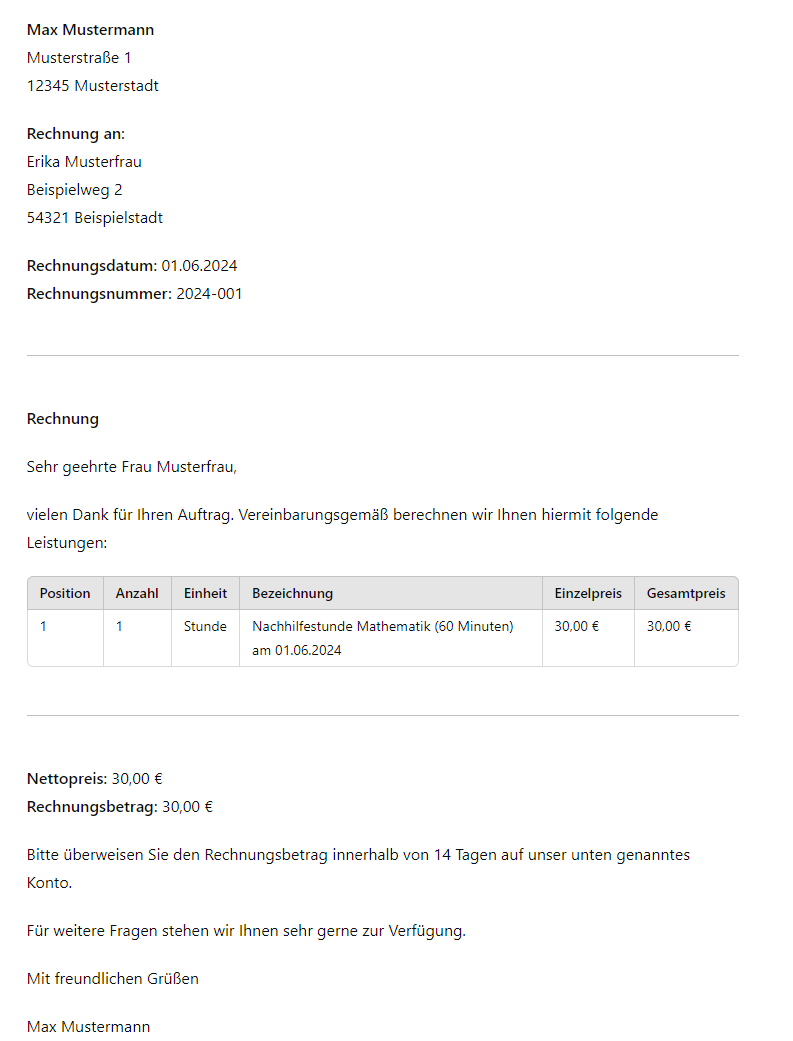

Wichtige Angaben auf einer Privatrechnung

Auch ohne Steuernummer müssen bestimmte Pflichtangaben gemacht werden, um die Rechnung rechtskonform zu gestalten. Diese sind:

- Name und Anschrift des Leistenden (deine Daten)

- Name und Anschrift des Leistungsempfängers (Kundendaten)

- Rechnungsdatum

- Leistungsbeschreibung (Art und Umfang der erbrachten Leistung)

- Entgelt (Rechnungsbetrag)

Beispiel einer Privatrechnung

Eine korrekte Privatrechnung könnte folgendermaßen aussehen:

Pflichtangaben auf Rechnungen ohne Steuernummer

Unabhängig davon, ob du als Kleinunternehmer oder Privatperson tätig bist, müssen bestimmte Angaben auf jeder Rechnung enthalten sein, um den gesetzlichen Anforderungen zu entsprechen. Diese Pflichtangaben sind:

- Vollständiger Name und Anschrift des Rechnungsstellers: Deine vollständigen Kontaktdaten müssen klar und deutlich auf der Rechnung erkennbar sein.

- Vollständiger Name und Anschrift des Rechnungsempfängers: Auch die Daten des Kunden müssen vollständig und korrekt angegeben werden.

- Ausstellungsdatum der Rechnung: Das Datum, an dem die Rechnung erstellt wird, muss vermerkt sein.

- Eindeutige Rechnungsnummer: Jede Rechnung muss eine einmalige Rechnungsnummer haben, die eine eindeutige Zuordnung ermöglicht.

- Menge und Art der gelieferten Produkte oder Umfang und Art der Dienstleistung: Eine genaue Beschreibung der erbrachten Leistung oder der gelieferten Produkte ist erforderlich.

- Zeitpunkt der Lieferung oder Leistung: Das Datum, an dem die Lieferung oder Leistung erbracht wurde, muss angegeben werden.

- Netto-Betrag und ggf. der Hinweis auf Steuerbefreiung nach § 19 UStG: Der Rechnungsbetrag ohne Umsatzsteuer sowie der Hinweis auf die Steuerbefreiung müssen vermerkt sein, falls zutreffend.

Praktische Tipps für das Schreiben von Rechnungen ohne Steuernummer

Klarheit und Transparenz

Achte darauf, dass deine Rechnungen klar und verständlich sind. Verwende eine strukturierte Gliederung und eine präzise Sprache, um Missverständnisse zu vermeiden. Eine übersichtliche Rechnung erleichtert nicht nur die Buchhaltung, sondern fördert auch das Vertrauen deiner Kunden.

Verwendung von Vorlagen

Nutze Rechnungsvorlagen, die speziell für Kleinunternehmer und Privatpersonen entwickelt wurden. Diese enthalten bereits alle notwendigen Angaben und können leicht an deine individuellen Bedürfnisse angepasst werden. Es gibt zahlreiche kostenlose und kostenpflichtige Vorlagen im Internet, die dir den Einstieg erleichtern.

Tipps zur Steuerthematik oder Hinweise

Unser Tipp: Wenn du Rechnungen ohne Steuernummer schreibst, achte darauf, alle anderen Pflichtangaben wie Name und Adresse des Leistenden und des Leistungsempfängers, das Rechnungsdatum und eine eindeutige Rechnungsnummer korrekt anzugeben.

Elektronische Rechnungen

Elektronische Rechnungen sind ebenso rechtskonform wie Papierrechnungen, sofern sie die gesetzlichen Anforderungen erfüllen. Achte darauf, dass sie alle Pflichtangaben enthalten und im PDF-Format verschickt werden, um nachträgliche Änderungen zu vermeiden. Elektronische Rechnungen bieten den Vorteil, dass sie schneller und kostengünstiger erstellt und versendet werden können.

Aufbewahrungspflichten

Auch wenn du keine Steuernummer auf deinen Rechnungen angibst, bist du verpflichtet, Kopien deiner Rechnungen aufzubewahren. In Deutschland gilt eine Aufbewahrungsfrist von zehn Jahren für steuerlich relevante Dokumente. Dies gilt sowohl für elektronische als auch für Papierrechnungen. Es ist ratsam, alle Rechnungen systematisch zu archivieren, um im Falle einer Betriebsprüfung oder anderen Nachfragen alle erforderlichen Dokumente vorlegen zu können.

Unser Tipp: Mit einer Rechnungsvorlage für Kleinunternehmer von rechnung-schreiben.de kannst du einfach und schnell eine passende Rechnung erstellen. Vorlage herunterladen und loslegen!

Fazit

Rechnungen ohne Steuernummer zu schreiben, ist für Kleinunternehmer und Privatpersonen durchaus möglich und legal, sofern die gesetzlichen Vorgaben beachtet werden. Durch die richtige Handhabung und vollständige Angaben kannst du sicherstellen, dass deine Rechnungen korrekt und rechtskonform sind. Mit den richtigen Tipps und Tools kannst du diesen Prozess effizient gestalten und dich auf dein Kerngeschäft konzentrieren.

Dieser Beitrag sollte dir einen umfassenden Überblick und praktische Hinweise zum Thema „Rechnung schreiben ohne Steuernummer“ geben. Wenn du weitere Fragen hast oder spezifische Informationen benötigst, zögere nicht, dich weiter zu informieren oder professionelle Hilfe in Anspruch zu nehmen. Viel Erfolg bei deiner Rechnungsstellung!

Häufig gestellte Fragen

Was ist eine Rechnung ohne Steuernummer?

Eine Rechnung ohne Steuernummer ist eine Rechnung, auf der die Steuernummer des Ausstellers nicht angegeben ist. Dies kann in bestimmten Fällen zulässig sein, beispielsweise bei Kleinunternehmern oder bei bestimmten privaten Rechnungen.

Wer darf Rechnungen ohne Steuernummer ausstellen?

Kleinunternehmer, die von der Kleinunternehmerregelung Gebrauch machen, sowie Privatpersonen, die gelegentlich Rechnungen stellen, dürfen Rechnungen ohne Steuernummer ausstellen. Auch bestimmte Freiberufler können unter bestimmten Bedingungen darauf verzichten.

Welche Angaben müssen auf einer Rechnung ohne Steuernummer enthalten sein?

Eine Rechnung ohne Steuernummer muss folgende Angaben enthalten: Name und Anschrift des Ausstellers und des Empfängers, Rechnungsdatum, Rechnungsnummer, Leistungsbeschreibung, Menge und Preis der Leistung, sowie das Leistungsdatum. Bei Kleinunternehmern muss zudem der Hinweis auf die Anwendung der Kleinunternehmerregelung gemäß § 19 UStG enthalten sein.

Gibt es gesetzliche Vorschriften für Rechnungen ohne Steuernummer?

Ja, es gibt gesetzliche Vorschriften, die regeln, wann eine Rechnung ohne Steuernummer ausgestellt werden darf. Die Kleinunternehmerregelung nach § 19 UStG erlaubt es bestimmten Unternehmern, auf die Angabe der Steuernummer zu verzichten, sofern sie bestimmte Umsatzgrenzen nicht überschreiten.